随著(zhe)5G網絡的(de)建設,大(dà)數據、人(rén)工智能、雲計算(suàn)、物(wù)聯網等創新技術的(de)飛(fēi)速發展,深入的(de)滲透到金融科技領域的(de)方方面面,煥發了(le)金融科技活力,引領金融科技發展,助力相關銀行企業推出新應用(yòng),創造新價值——金融進入科技4.0階段。同時(shí),新冠肺炎疫情的(de)突發,國際局勢變化(huà),以及國内監管愈發成熟,也(yě)給金融行業的(de)科技發展帶來(lái)了(le)全新挑戰,在此背景之下(xià),各大(dà)銀行及相關行業廠商不斷探索應對(duì)之道。

特别是5G爲金融行業提供了(le)強化(huà)的(de)移動互聯基礎設施,金融業務和(hé)服務加速向移動化(huà)、線上化(huà)遷移,而去年年初疫情的(de)爆發,“零接觸式”金融服務成爲行業趨勢,進一步促進了(le)金融業數字化(huà)轉型。此外,“零接觸式”的(de)金融服務也(yě)促進了(le)數字貨币的(de)發展,央行數字貨币試點應用(yòng),其流動性更強,攜帶使用(yòng)更方便,将進一步助推人(rén)民币國際化(huà),提升人(rén)民币國際影(yǐng)響力。

網點“關停潮” ATM總體保有量繼續呈下(xià)降趨勢

據銀保監會數據,2020年有2790個(gè)銀行網點關停, ATM總量減少近7萬台。2020年 11月(yuè)30日,銀保監會發布******的(de)金融許可(kě)證信息。據統計發現,2020年已有2790個(gè)商業銀行線下(xià)網點被撤銷,包括農信社和(hé)村(cūn)鎮銀行網點。總體上看,被裁撤的(de)銀行網點中,國有銀行占比爲37%,股份行占16%,農商行和(hé)城(chéng)商行分(fēn)别占比27%和(hé)8%。而實際上,近兩年商業銀行掀起了(le)“關停潮”:根據銀保監最近兩年的(de)金融機構統計數據顯示,銀行網點關停數量超6280個(gè)。

與網點同時(shí)減少的(de)還(hái)有ATM自動取款機。根據央行公布的(de)2020年三季度支付體系總體情況顯示,截至2020年9月(yuè)末,全國存量ATM機爲102.91萬台,比去年末減少6.86萬台;全國每******對(duì)應的(de)ATM數量爲7.35台,環比下(xià)降2.19%。

ATM數量逐年遞減,主要原因是網點ATM窗(chuāng)口部分(fēn)或全部關停,實際上銀行也(yě)在進行著(zhe)網點遷移,網點升級,推陳出新等工作。我國ATM存量基數龐大(dà),整機壽命通(tōng)常爲5-8年,已經迎來(lái)了(le)舊(jiù)設備換新的(de)高(gāo)潮。據不完全統計,2020年,各廠商累計銷售存取款一體機設備約3萬台(2020年度存取款一體機ATM銷售量見圖1)。其中,新面孔中電金融(說明(míng):中電金融設備系統(深圳)有限公司,是中國電子信息産業集團第六研究所旗下(xià)的(de)國有金融機具供應商,承接原日立公司金融業務)異軍突起,位列前茅,而很多(duō)其他(tā)傳統老廠商則逐漸淡出ATM的(de)市場(chǎng),基本已形成一個(gè)比較穩定的(de)局勢。

圖1:2020年度存取款一體機ATM銷售量

盡管ATM設備市場(chǎng)保有量逐年萎縮,但在相當長(cháng)一段時(shí)間内仍不會退出曆史舞台。我國幅員(yuán)遼闊,各地區(qū)發展各不同,一些地區(qū)的(de)客戶仍比較依賴現金交易。目前爲止,現金仍是人(rén)民币的(de)重要載體。現金交易是重要的(de)人(rén)民币交易方式之一,有超過六成受訪者認爲現金支付不會消失,現金支付和(hé)移動支付二者會長(cháng)期處于互爲補充,互爲發展的(de)狀态。

新型智能櫃員(yuán)機産品“百花齊放”,智能櫃員(yuán)機廠商“百家争鳴”

近年來(lái),伴随著(zhe)銀行舊(jiù)設備“生命”的(de)終結,銀行需求已不僅滿足于原産品的(de)更新,而是結合自身發展方向和(hé)終端客戶的(de)需求,針對(duì)各種各樣新需求、新應用(yòng)場(chǎng)景提出了(le)新的(de)設備功能及形态要求。需求決定導向,各類新型智能櫃員(yuán)機層出不窮,不再像傳統ATM那樣千篇一律 “鐵櫃子”。

從2020年各銀行招标及最終供貨統計來(lái)看,新型智能櫃員(yuán)機,具有不同的(de)外觀,有櫃式,台式,嵌入桌面式,分(fēn)體式,組合式等;功能也(yě)是千秋各異,不同銀行,不同區(qū)域,功能差别很大(dà),而同一家銀行,在不同分(fēn)行需求也(yě)各不相同,增強了(le)票(piào)據功能、硬币功能、強存功能、掃描打印功能發卡/key功能、遠(yuǎn)程視頻(pín)功能(VTM)等的(de)需求。

各家銀行在追求功能和(hé)性能的(de)同時(shí),還(hái)在不斷升級對(duì)設備的(de)審美(měi),選擇統一定制外觀,設備不僅僅是設備,更是一件“藝術品”。可(kě)以更好地提升自身服務形象,擴大(dà)品牌宣傳。

反觀新型智能櫃員(yuán)機設備廠商,傳統設備廠商先入爲主,積極跟随銀行步伐,參與銀行新型智能櫃員(yuán)機項目;新興廠商也(yě)不甘示弱,抓住新型智能櫃員(yuán)機這(zhè)波新機遇,迎難而上。

據不完全統計,傳統ATM投标平均有5家參與,而新型智能櫃員(yuán)機投标平均爲10家參與,是傳統設備的(de)2倍,由此可(kě)見,競争非常激烈。

整個(gè)新型智能櫃員(yuán)機市場(chǎng),設備“百花齊放”,廠商“百家争鳴”。

智慧銀行解決方案助力網點轉型升級

變革創新,科技賦能,全面提升網點客戶服務體驗。爲滿足金融消費者日益多(duō)元化(huà)、個(gè)性化(huà)的(de)服務需求,銀行業金融機構在堅持“以客戶爲中心”服務理(lǐ)念的(de)同時(shí),加快(kuài)了(le)網點服務轉型升級的(de)計劃。通(tōng)過智能化(huà)、輕型化(huà)、便捷化(huà)發展縱深,延長(cháng)金融服務觸角,激活基層網點服務能力;持續強化(huà)大(dà)數據、雲計算(suàn)、生物(wù)識别等技術與手機銀行、網上銀行、智能客服等電子渠道的(de)深度融合,打造優質的(de)移動金融服務生态;不斷優化(huà)業務流程,推行規範化(huà)、标準化(huà)服務制度,切實改善業務流程繁瑣、辦理(lǐ)耗時(shí)長(cháng)等服務難點、痛點問題。

據不完全統計,截至2019年末,銀行業金融機構年内改造營業網點15829個(gè);優化(huà)主要業務流程 1.57萬個(gè),同比增長(cháng)24.66%;離櫃交易達3236.43億筆,同比增長(cháng)16.34%;離櫃交易金額達2057.71億元,同比增長(cháng)6.26%;行業平均電子渠道分(fēn)流率89.77%。

2020年内,多(duō)家銀行網點開設了(le)“政務便民服務站”,可(kě)辦理(lǐ)153項業務事項,如打印臨時(shí)身份證、交通(tōng)違法處理(lǐ)、社保信息查詢、住房(fáng)公積金還(hái)款等,涵蓋公安、社保、公積金等多(duō)個(gè)類别,用(yòng)戶隻需帶上身份證,就可(kě)以在銀行網點“刷臉”辦理(lǐ)。

智慧銀行已經成爲銀行業發展必然趨勢,銀行網點将利用(yòng)智能設備、數字媒體和(hé)人(rén)機交互技術等實現全面智能化(huà),轉型成爲具有多(duō)項功能的(de)綜合性服務網點。屆時(shí),具備******理(lǐ)念、先發經驗、自主研發能力的(de)智慧銀行綜合解決方案提供商将逐步主導市場(chǎng)。

2020年12月(yuè)15日,中國信息通(tōng)信研究院發布《“5G+金融”應用(yòng)發展研究報告》(以下(xià)簡稱《報告》),《報告》指出,5G與金融業的(de)融合應用(yòng),一方面将提升金融服務實體經濟水(shuǐ)平、促進普惠金融發展,另一方面将加速金融移動化(huà)、線上化(huà)遷移,助力金融業數字化(huà)轉型。《報告》提出了(le)5G與金融業融合應用(yòng)過程中形成的(de)核心層、要素層、對(duì)象層和(hé)目标層的(de)四層架構,以5G提升金融感知能力爲核心觀點,強調5G應用(yòng)帶來(lái)更廣泛的(de)金融感知對(duì)象、更全面的(de)金融感知流程、更豐富的(de)金融感知數據。

“智創美(měi)好,工迎未來(lái)”。2019年12月(yuè)31日上午,中國工商銀行北(běi)京金融街(jiē)智慧銀行旗艦店(diàn)亮相(網點場(chǎng)景見圖2),該網點深度集成5G、大(dà)數據、人(rén)工智能、生物(wù)識别等金融科技手段,提供更具科技感、未來(lái)感、溫度感的(de)金融服務。

圖2:中國工商銀行北(běi)京金融街(jiē)5G網點

工商銀行智慧網點旗艦店(diàn)基于高(gāo)速度的(de)5G技術,構建了(le)“技術應用(yòng)+服務功能+場(chǎng)景鏈接+生态融合”四位一體的(de)智慧服務體系,聯合設備提供商中電金融,依托5G技術打造的(de)“智慧管家管理(lǐ)平台”,爲智慧網點中的(de)現金服務提供全面的(de)現金設備和(hé)平台服務支持!

金融機具國産化(huà)漸成趨勢

近年來(lái),金融機具國産化(huà)漸成趨勢,各銀行及設備廠商紛紛以實際行動支持國産化(huà):光(guāng)大(dà)銀行,2020年底啓動CRS國産化(huà)招标;民生銀行,已經啓動在現有設備入圍廠商中,啓動機具國産化(huà)項目,對(duì)現有入圍廠商做(zuò)國産化(huà)改造;另外六大(dà)國有銀行以及中信、浦發、招商、平安等銀行正處于前期調研和(hé)技術方案論證階段,在2020年末,部分(fēn)已經開展實際的(de)測試及試點運行,預計2021年将會啓動招标。放眼未來(lái),金融機具的(de)國産化(huà)對(duì)傳統設備廠商來(lái)說,是機遇,更是挑戰!

疫情下(xià)的(de)金融科技與發展

2020年新年伊始,面對(duì)突如其來(lái)的(de)疫情,銀行業堅決貫徹黨******、*********關于打赢疫情防控阻擊戰的(de)決策部署,緊緊圍繞抗疫工作重點内容,不斷加大(dà)對(duì)疫情防控工作的(de)金融服務保障力度。

自疫情發生以來(lái),各金融設備提供商響應銀行号召,高(gāo)度重視、積極應對(duì)。中電金融爲響應人(rén)民銀行對(duì)現金消毒要求,公司成立應急小組,研發部門調集多(duō)方力量,利用(yòng)網絡辦公,在疫情防控攻堅戰中不辱使命,緊急研發現金自助機具機内殺菌功能模塊,方案涉及公司全系列産品,及市場(chǎng)上運行的(de)日立公司的(de)ATM系列産品。該功能模塊可(kě)對(duì)設備内的(de)現金實現99.9%以上的(de)殺菌效果,爲自助現金機具、特别是現金存取款的(de)循環使用(yòng)提供了(le)防疫安全保障。據悉該模塊将在疫情嚴重地區(qū)開始投放,後續計劃向國内其他(tā)地區(qū)推廣。

另一方面,疫情也(yě)在推動著(zhe)銀行業轉型與發展,中國銀行業協會數據顯示,2019年全國銀行業平均離櫃率已高(gāo)達89.77%,在疫情暴發後,“排斥聚集”逐漸成爲常态,非接觸銀行服務興起,将進一步加劇銀行ATM機的(de)式微。而數字貨币的(de)試點落地,又進一步推動金融科技的(de)發展。

2020是不平凡的(de)一年,回顧這(zhè)一年,傳統ATM數量不斷萎縮,但保有量仍然龐大(dà);新型金融設備橫向發展,千姿百态;爲對(duì)抗疫情,提供非接觸銀行服務,及數字人(rén)民币悄然興起,都在不斷促進銀行網點轉型,促進金融科技發展;在各種複雜(zá)的(de)市場(chǎng)環境中,國際形勢日益嚴峻,爲确保金融設備安全穩固,金融設備又邁入了(le)國産化(huà)的(de)浩大(dà)進程中,面對(duì)風雲變幻的(de)市場(chǎng),對(duì)各廠商而言,隻有解決了(le)客戶的(de)需求痛點,不斷提升自我設備能力,才會在日益嚴峻的(de)市場(chǎng)中,赢得(de)先機。

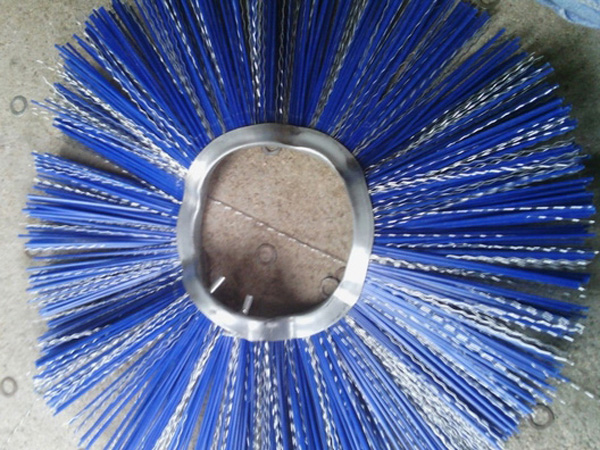

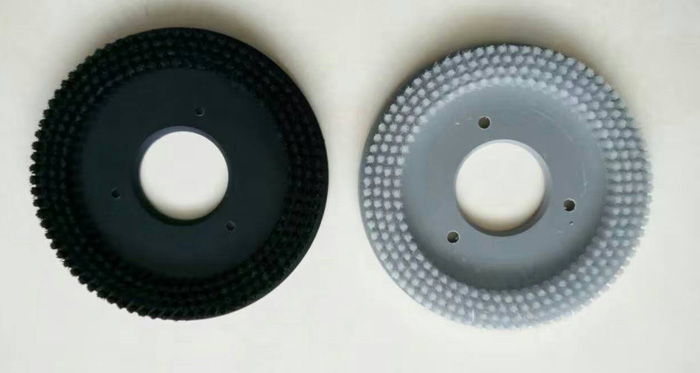

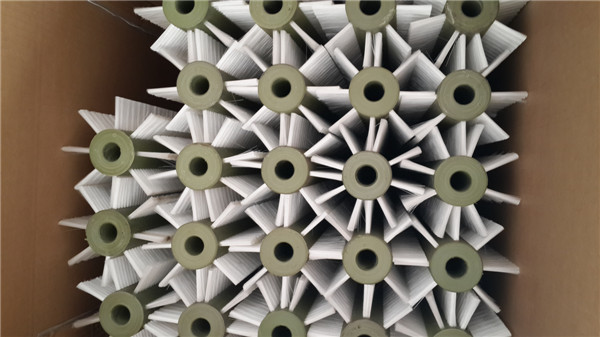

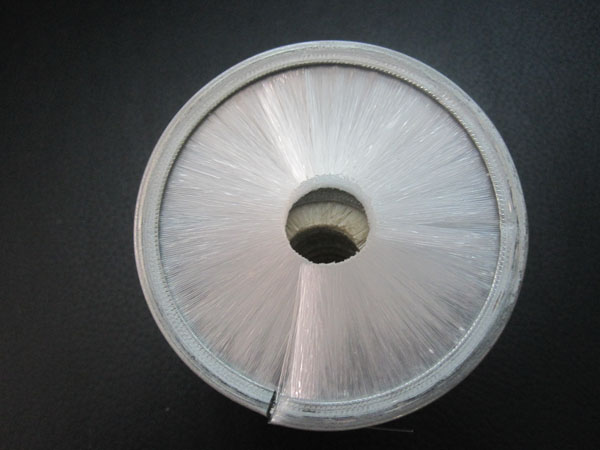

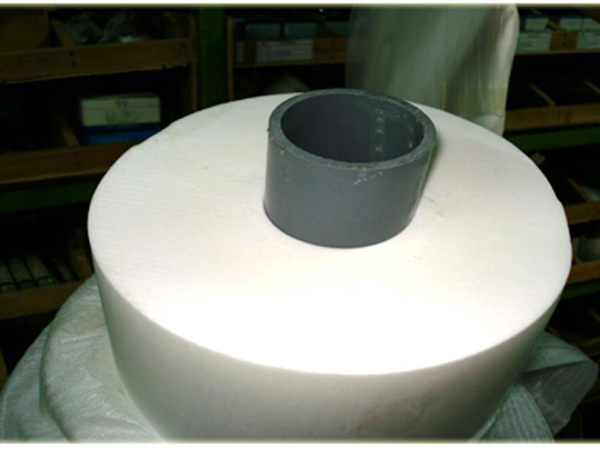

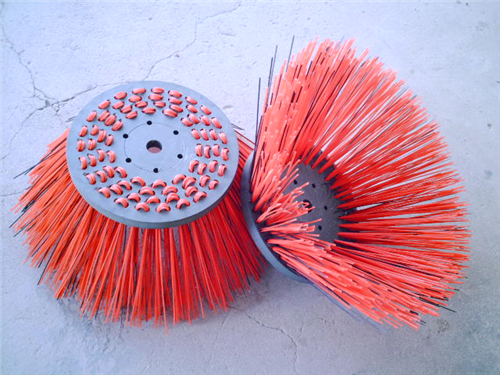

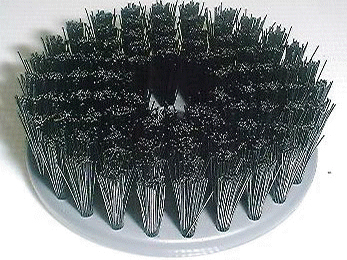

圓盤刷

圓盤刷  圓盤刷

圓盤刷  清洗刷

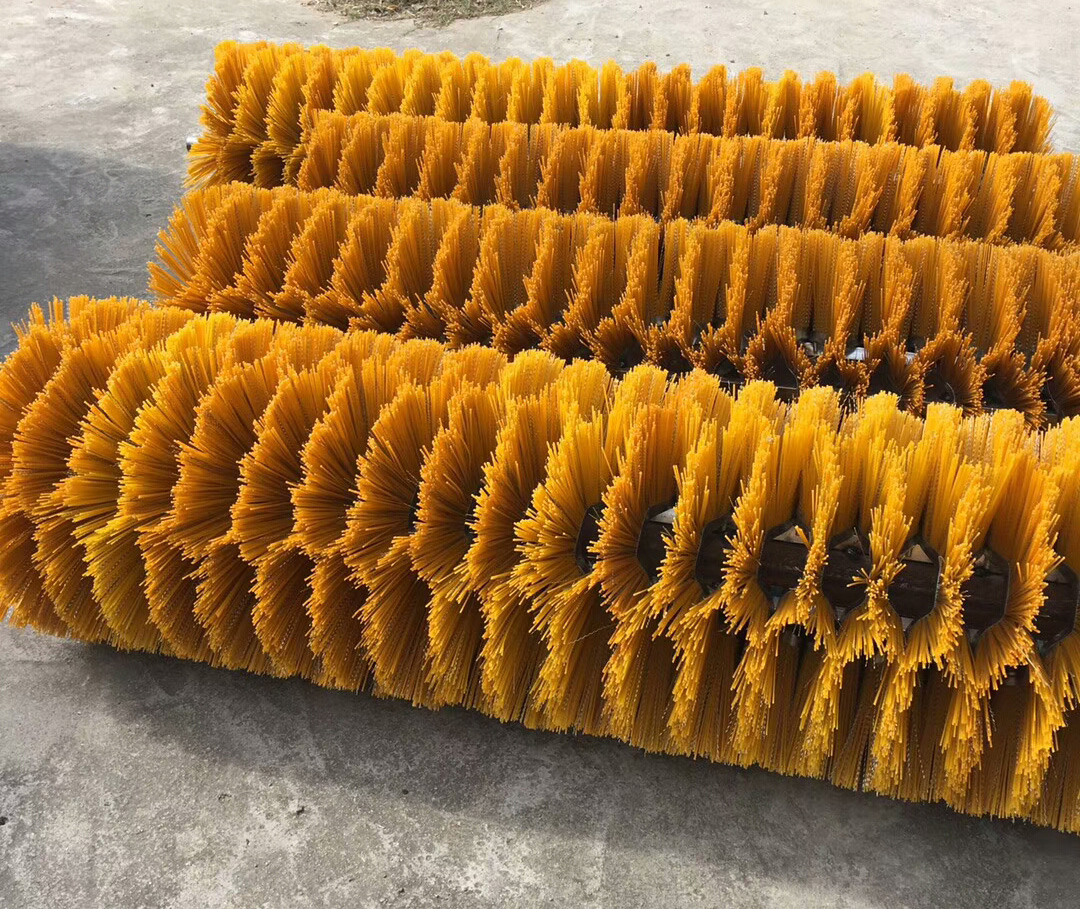

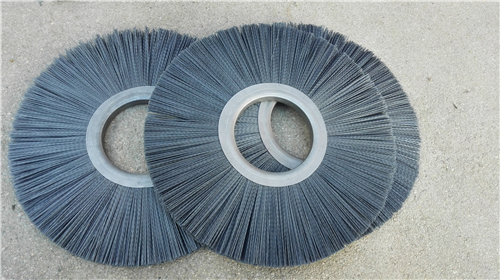

清洗刷  掃路刷

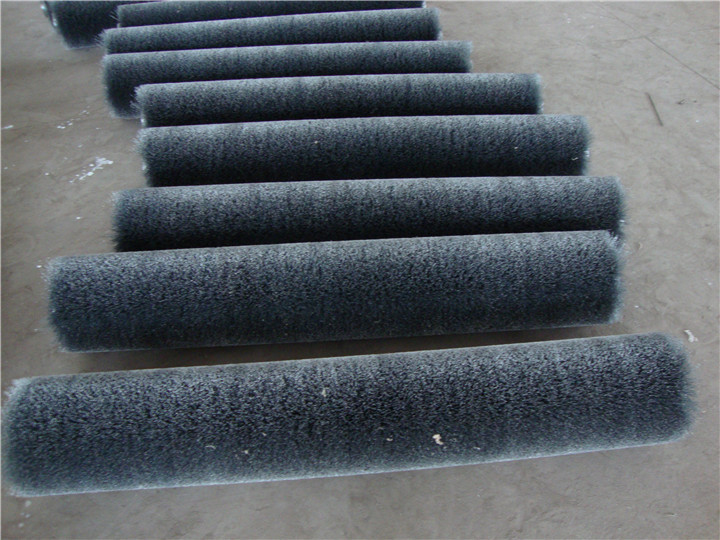

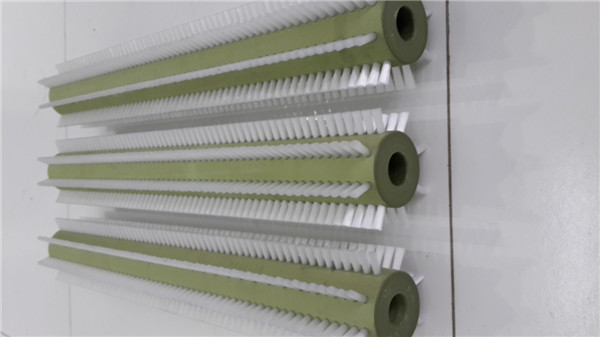

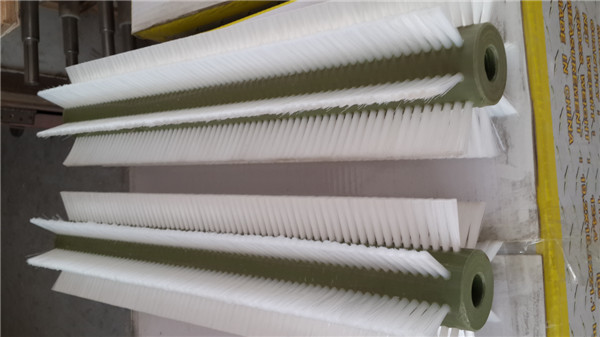

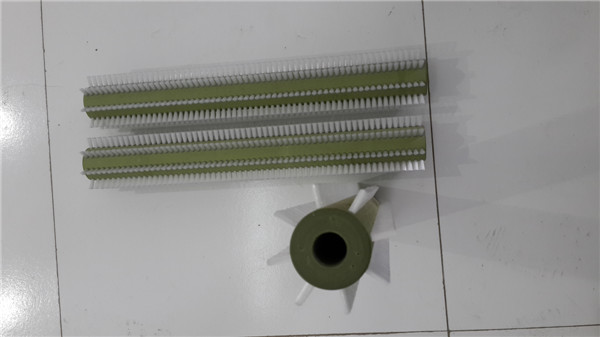

掃路刷  毛刷輥

毛刷輥  毛刷輥

毛刷輥  鋼銅絲刷

鋼銅絲刷  圓盤刷

圓盤刷  毛刷輥

毛刷輥  掃雪(xuě)刷

掃雪(xuě)刷  掃雪(xuě)刷

掃雪(xuě)刷  掃雪(xuě)刷

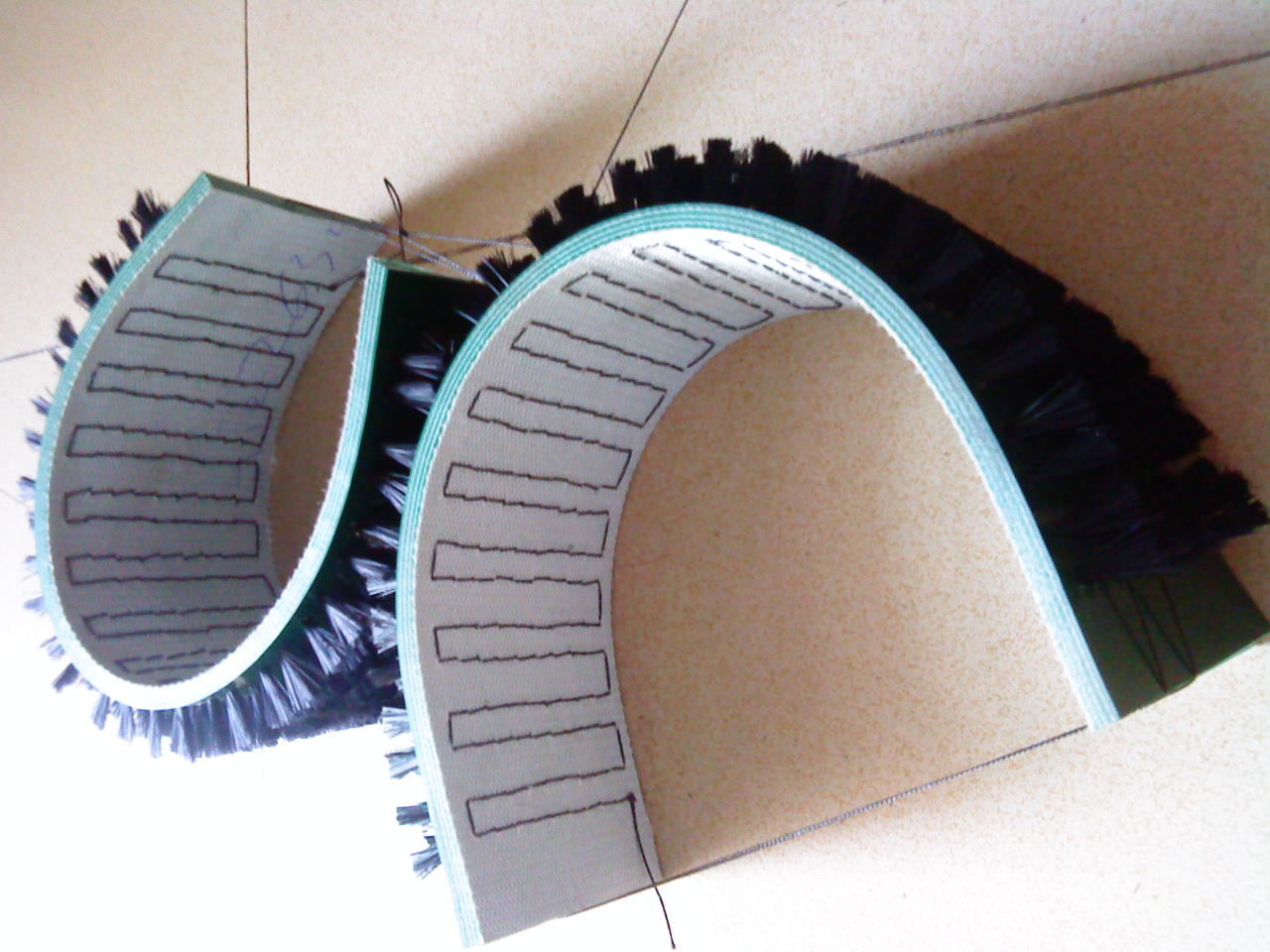

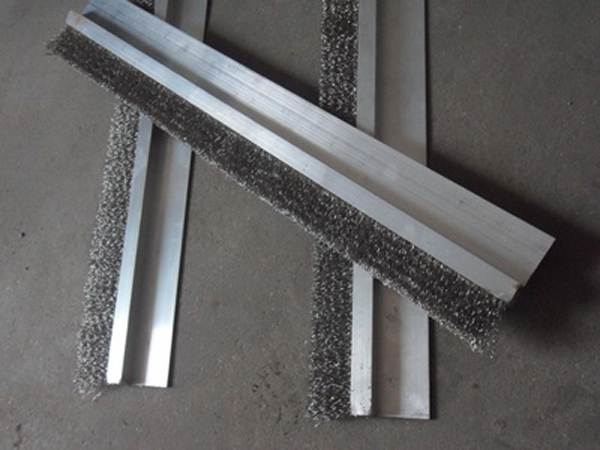

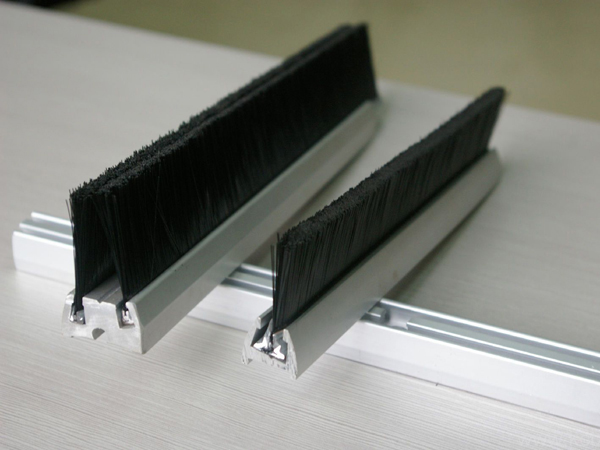

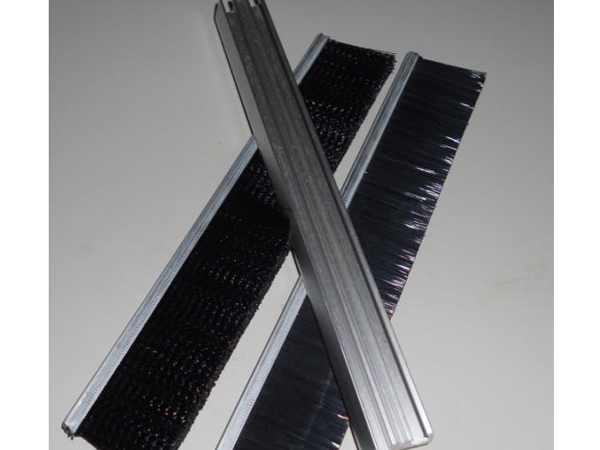

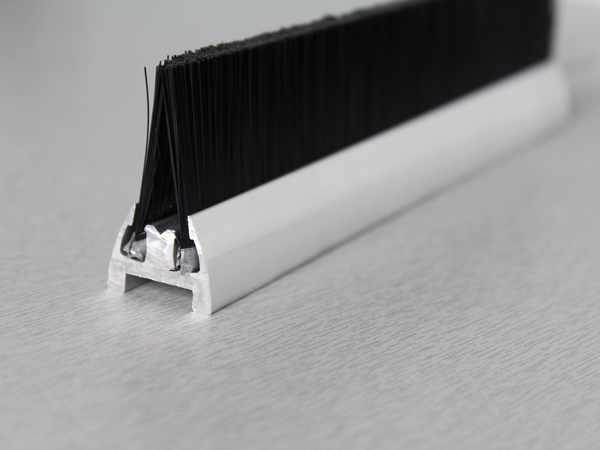

掃雪(xuě)刷  單排扶梯毛刷

單排扶梯毛刷  掃雪(xuě)刷

掃雪(xuě)刷  毛刷輥

毛刷輥  掃路刷

掃路刷  鋼銅絲刷

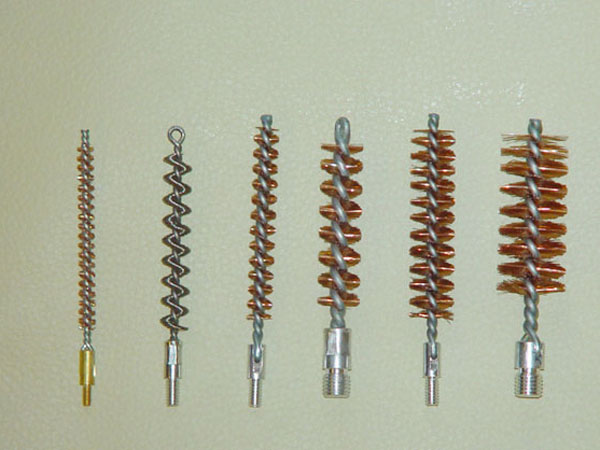

鋼銅絲刷  彈簧刷

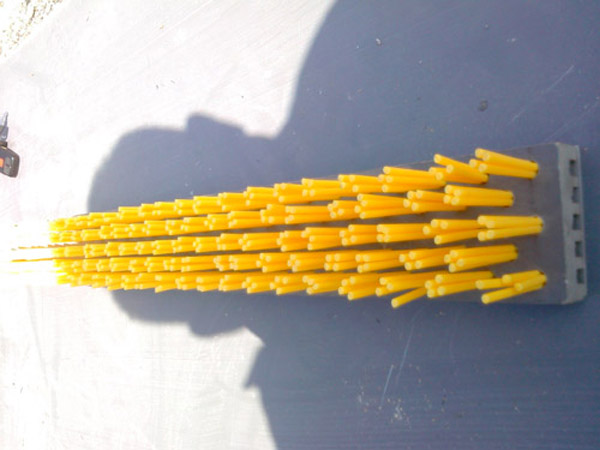

彈簧刷  木(mù)闆刷PVC闆刷

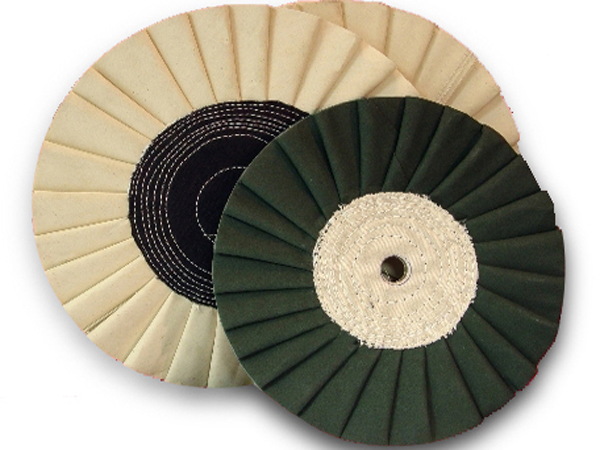

木(mù)闆刷PVC闆刷  抛光(guāng)刷

抛光(guāng)刷  彈簧刷

彈簧刷  條刷/扶梯條刷

條刷/扶梯條刷  彈簧刷

彈簧刷  毛刷輥

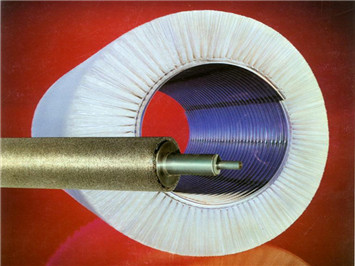

毛刷輥  管道刷

管道刷  毛刷輥

毛刷輥  掃雪(xuě)刷

掃雪(xuě)刷  木(mù)闆刷PVC闆刷

木(mù)闆刷PVC闆刷  彈簧刷

彈簧刷  毛刷輥

毛刷輥  掃路刷

掃路刷  掃路刷

掃路刷  掃路刷

掃路刷  圓盤刷

圓盤刷  掃雪(xuě)刷

掃雪(xuě)刷  毛刷輥

毛刷輥  鋼銅絲刷

鋼銅絲刷  條刷/扶梯條刷

條刷/扶梯條刷  掃雪(xuě)刷

掃雪(xuě)刷  掃雪(xuě)刷

掃雪(xuě)刷  毛刷輥

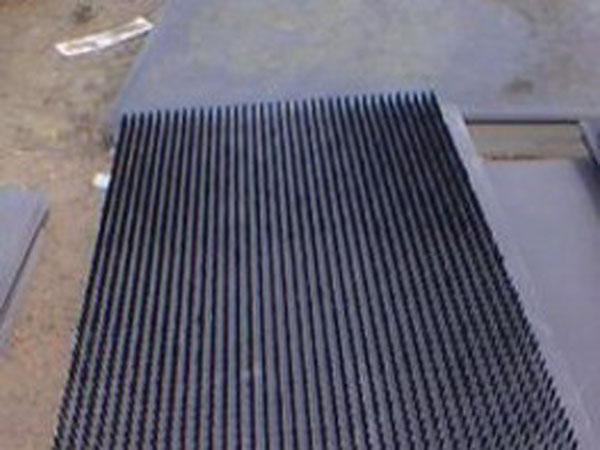

毛刷輥  鋼闆預處理(lǐ)刷滾

鋼闆預處理(lǐ)刷滾  條刷/扶梯條刷

條刷/扶梯條刷  毛刷輥

毛刷輥  掃路刷

掃路刷  彈簧刷

彈簧刷  管道刷

管道刷  毛刷輥

毛刷輥  木(mù)闆刷PVC闆刷

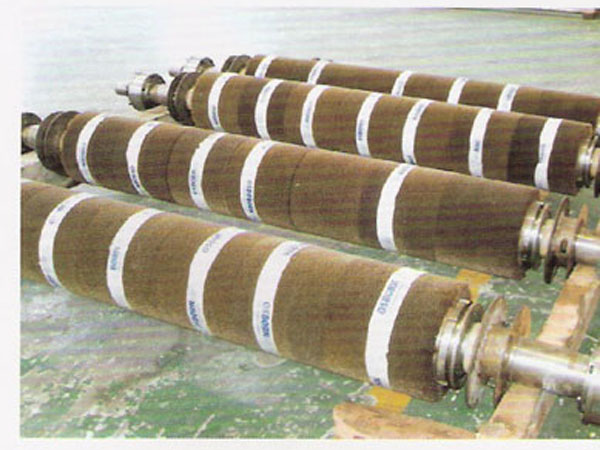

木(mù)闆刷PVC闆刷  工業植毛滾筒刷

工業植毛滾筒刷  管道刷

管道刷  圓盤刷

圓盤刷  彈簧刷

彈簧刷  掃路刷

掃路刷  彈簧刷

彈簧刷  鋼闆預處理(lǐ)刷滾

鋼闆預處理(lǐ)刷滾  劍麻刷

劍麻刷  清洗刷

清洗刷  工業植毛滾筒刷

工業植毛滾筒刷  皮帶刷

皮帶刷  毛刷輥

毛刷輥  木(mù)闆刷PVC闆刷

木(mù)闆刷PVC闆刷  條刷/扶梯條刷

條刷/扶梯條刷  彈簧刷

彈簧刷  掃路刷

掃路刷  茶葉機刷輥

茶葉機刷輥  毛刷輥

毛刷輥  條刷/扶梯條刷

條刷/扶梯條刷  鋼銅絲刷

鋼銅絲刷  茶葉機刷輥

茶葉機刷輥  條刷/扶梯條刷

條刷/扶梯條刷  工業植毛滾筒刷

工業植毛滾筒刷  彈簧刷

彈簧刷  鋼銅絲刷

鋼銅絲刷  毛刷輥

毛刷輥  皮帶刷

皮帶刷  掃雪(xuě)刷

掃雪(xuě)刷  彈簧刷

彈簧刷  條刷/扶梯條刷

條刷/扶梯條刷  毛刷輥

毛刷輥  毛刷輥

毛刷輥  鋼闆預處理(lǐ)刷滾

鋼闆預處理(lǐ)刷滾  清掃器

清掃器  毛刷輥

毛刷輥  圓盤刷

圓盤刷  皮帶刷

皮帶刷  皮帶刷

皮帶刷  毛刷輥

毛刷輥  工業植毛滾筒刷

工業植毛滾筒刷  茶葉機刷輥

茶葉機刷輥  條刷/扶梯條刷

條刷/扶梯條刷  掃路刷

掃路刷  掃路刷

掃路刷  彈簧刷

彈簧刷  工業植毛滾筒刷

工業植毛滾筒刷  管道刷

管道刷  毛刷輥

毛刷輥  條刷/扶梯條刷

條刷/扶梯條刷  管道刷

管道刷  掃路刷

掃路刷  鋼闆預處理(lǐ)刷滾

鋼闆預處理(lǐ)刷滾  鋼銅絲刷

鋼銅絲刷  毛刷輥

毛刷輥  抛光(guāng)刷

抛光(guāng)刷  條刷/扶梯條刷

條刷/扶梯條刷  圓盤刷

圓盤刷  抛光(guāng)刷

抛光(guāng)刷  管道刷

管道刷  毛刷輥

毛刷輥  鋼闆預處理(lǐ)刷滾

鋼闆預處理(lǐ)刷滾  掃雪(xuě)刷

掃雪(xuě)刷  管道刷

管道刷  清掃器

清掃器  毛刷輥

毛刷輥  海綿吸水(shuǐ)輥

海綿吸水(shuǐ)輥  皮帶刷

皮帶刷  圓盤刷

圓盤刷  抛光(guāng)刷

抛光(guāng)刷  鋼銅絲刷

鋼銅絲刷  彈簧刷

彈簧刷  條刷/扶梯條刷

條刷/扶梯條刷  毛刷輥

毛刷輥  條刷/扶梯條刷

條刷/扶梯條刷  圓盤刷

圓盤刷  條刷/扶梯條刷

條刷/扶梯條刷  鋼銅絲刷

鋼銅絲刷  劍麻刷

劍麻刷  條刷/扶梯條刷

條刷/扶梯條刷  劍麻刷

劍麻刷  條刷/扶梯條刷

條刷/扶梯條刷  鋼銅絲刷

鋼銅絲刷  抛光(guāng)刷

抛光(guāng)刷  條刷/扶梯條刷

條刷/扶梯條刷  海綿吸水(shuǐ)輥

海綿吸水(shuǐ)輥  條刷/扶梯條刷

條刷/扶梯條刷  清洗刷

清洗刷  彈簧刷

彈簧刷  劍麻條刷

劍麻條刷  清掃器

清掃器  條刷/扶梯條刷

條刷/扶梯條刷  海綿吸水(shuǐ)輥

海綿吸水(shuǐ)輥  彈簧刷

彈簧刷  掃路刷

掃路刷  掃雪(xuě)刷

掃雪(xuě)刷  掃路刷

掃路刷  彈簧刷

彈簧刷  皮帶刷

皮帶刷  清掃器

清掃器  掃路刷

掃路刷  清掃器

清掃器  毛刷輥

毛刷輥  圓盤刷

圓盤刷  茶葉機刷輥

茶葉機刷輥  毛刷輥

毛刷輥  木(mù)闆刷PVC闆刷

木(mù)闆刷PVC闆刷  橡膠輥

橡膠輥  條刷/扶梯條刷

條刷/扶梯條刷  管道刷

管道刷  工業植毛滾筒刷

工業植毛滾筒刷  圓盤刷

圓盤刷  圓盤刷

圓盤刷  掃路刷

掃路刷  條刷/扶梯條刷

條刷/扶梯條刷  條刷/扶梯條刷

條刷/扶梯條刷  圓盤刷

圓盤刷  圓盤刷

圓盤刷  清洗刷

清洗刷  毛刷輥

毛刷輥  毛刷輥

毛刷輥  抛光(guāng)布倫

抛光(guāng)布倫  鋼闆預處理(lǐ)刷滾

鋼闆預處理(lǐ)刷滾  掃路刷

掃路刷  劍麻條刷

劍麻條刷  毛刷輥

毛刷輥  條刷/扶梯條刷

條刷/扶梯條刷  掃雪(xuě)刷

掃雪(xuě)刷  工業植毛滾筒刷

工業植毛滾筒刷  橡膠輥

橡膠輥  掃雪(xuě)刷

掃雪(xuě)刷  圓盤刷

圓盤刷  條刷/扶梯條刷

條刷/扶梯條刷  彈簧刷

彈簧刷  鋼銅絲刷

鋼銅絲刷  掃路刷

掃路刷  掃路刷

掃路刷  抛光(guāng)刷

抛光(guāng)刷  毛刷輥

毛刷輥  掃雪(xuě)刷

掃雪(xuě)刷  木(mù)闆刷PVC闆刷

木(mù)闆刷PVC闆刷  毛刷輥

毛刷輥

13345569566

15055477646